News Tributário – DVRZ 034 – Mar 2023

Emissão de nota fiscal eletrônica de venda com a exclusão do ICMS nos campos base de cálculo do PIS e base de cálculo da COFINS

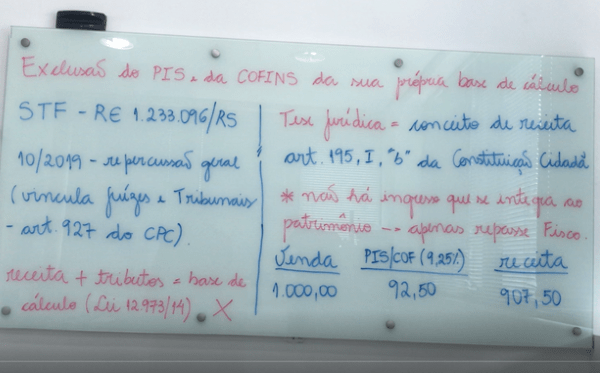

É de conhecimento de muitos que o Supremo Tribunal Federal no julgamento do Recurso Extraordinário nº 574.706 – definiu que o ICMS incidente sobre a venda não deve fazer parte da base de cálculo das contribuições de PIS e COFINS.

Definiu-se, portanto, que o ICMS a ser excluído é o incidente na operação de venda, e caso não haja ICMS na operação de venda, por exemplo venda com ICMS suspenso – nenhum valor deverá ser excluído da base de cálculo das contribuições.

Não é demais mencionar que somente nas operações de venda tem-se a exclusão do ICMS da base das contribuições, ou seja, em outras operações diferentes de vendas não deverá ocorrer a diminuição do ICMS.

Um bom exemplo de operação que não deve ocorrer a exclusão do ICMS são as vendas para entrega futura, a primeira nota fiscal emitida nesta operação é realizada no CFOP 5.922/6.922, mas o ICMS não incide e não é destacado nesta primeira nota fiscal, portanto, não há ainda ICMS a excluir, apenas com a entrega das mercadorias (CFOP 5.117/6.117) tem-se o ICMS a excluir da base de cálculo do PIS/COFINS.

Passada toda a turbulência deste emblemático e histórico caso judicial, restaram ainda dúvidas e reflexos que atingem diretamente as chamadas obrigações acessórias, tais como, a EFD Contribuições que envolve informações do PIS e COFINS e a própria NF-e (nota fiscal eletrônica).

Ficamos com a NF-e. Muitas empresas estão com dúvidas se devem ou não excluir o ICMS da base de cálculo das contribuições e já mencionar no campo específico – produtos da NF-e.

Não temos dúvida quanto a isso. O ICMS tem que ser excluído do cálculo no momento da emissão do documento fiscal, devendo constar a base de cálculo do PIS e da COFINS correta, ou seja, a base sem o valor do ICMS que incidiu na operação.

Afirmamos com propriedade, tendo em vista que as leis que tratam da base de cálculo do PIS/COFINS foram alteradas, vejamos o que diz a Lei nº 10.637/2002 que trata do PIS não cumulativo.

Art. 1o A Contribuição para o PIS/Pasep, com a incidência não cumulativa, incide sobre o total das receitas auferidas no mês pela pessoa jurídica, independentemente de sua denominação ou classificação contábil.

3º Não integram a base de cálculo a que se refere este artigo, as receitas:

XIV – referentes ao valor do ICMS que tenha incidido sobre a operação.

Portanto, hoje a base de cálculo das contribuições prevista em lei é o valor da receita/valor do produto diminuído do valor do ICMS incidente na operação.

Caso a base de cálculo não seja alterada, não se permite correr o risco de que eventual fiscalização venha aplicar algum tipo de penalidade fiscal pelo fato de estar sendo mencionado uma base de cálculo incorreta.

Artigo escrito pelo advogado e sócio da área tributária – Rogério Zulato Nunes