News Direito Tributário – DVRZ 036 – Out 2024

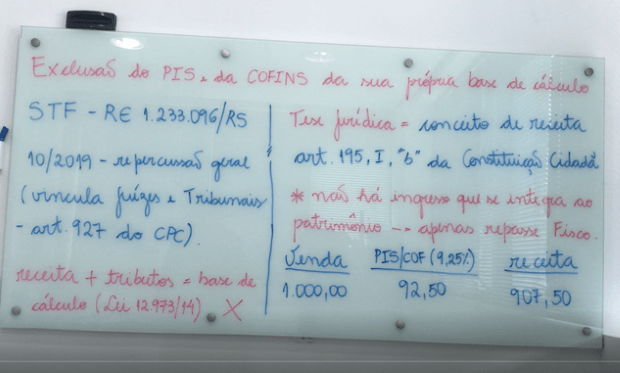

Exclusão do PIS e da COFINS da sua própria base de cálculo – STF – Recurso Extraordinário nº 1.233.096/RS – Repercussão Geral – Tema 1067

Pode suar estranho o tema: excluir o PIS e a COFINS da sua própria base de cálculo, mas é isso mesmo. Trata-se de uma das chamadas “teses filhotes” do R.E. nº 574.706 que versou acerca da exclusão do ICMS na base de cálculo do PIS/COFINS – julgamento realizado pela Suprema Corte em meados de Março de 2017.

Em Outubro de 2019 o Supremo Tribunal Federal reconheceu a existência de repercussão geral no tema versado no R.E. nº 1.233.096/RS. Com isso, a decisão que vier a ser firmada neste tema (1067) vinculará os Juízes e Tribunais, conforme regra do art. 927 do Código de Processo Civil, que assim prescreve:

Art. 927 – Os juízes e os tribunais observarão:

III – os acórdãos em incidente de assunção de competência ou de resolução de demandas repetitivas e em julgamento de recursos extraordinário e especial repetitivos;

Afinal o que consiste a tese do tema 1067 ?

O assunto está pautado no “conceito de receita”. O art. 195, inciso I, alínea “b” da Constituição Federal prevê:

Art. 195. A seguridade social será financiada por toda a sociedade, de forma direta e indireta, nos termos da lei, mediante recursos provenientes dos orçamentos da União, dos Estados, do Distrito Federal e dos Municípios, e das seguintes contribuições sociais:

I – do empregador, da empresa e da entidade a ela equiparada na forma da lei, incidentes sobre:

b) a receita ou o faturamento;

O conceito de receita já foi bem definido pelo Supremo Tribunal Federal – “é o ingresso financeiro que se integra ao patrimônio”, ou seja, é o ingresso financeiro nos cofres de quem realiza a venda e/ou quem realiza a prestação de serviço.

Aqui está o punctun saliens da discussão. Quando vendemos mercadorias ou realizamos uma prestação de serviços – o PIS/COFINS são repassados diretamente aos cofres públicos e não ingressam verdadeiramente no caixa das empresas. Vejamos um exemplo:

| Cenário | Regime de tributação | Receita Bruta | Base de cálculo | Alíquota (somada) | PIS/COFINS | Diferença |

| Atual | Lucro real | 12.000.000,00 | 12.000.000,00 | 9,25% | 1.110.000,00 | |

| Correto | Lucro real | 12.000.000,00 | 10.890.000,00 | 9,25% | 1.007.325,00 | 102.675,00 |

| Atual | Lucro presumido | 12.000.000,00 | 12.000.000,00 | 3,65% | 438.000,00 | |

| Correto | Lucro presumido | 12.000.000,00 | 11.562.000,00 | 3,65% | 422.013,00 | 15.987,00 |

Portanto, uma empresa no lucro real que fatura 12 milhões de reais no ano – possui em tese um crédito tributário de 102k. Já uma empresa no lucro presumido que fatura os mesmos 12 milhões de reais no ano – possui em tese um crédito de 15k.

É possível perceber uma mudança no entendimento das Cortes Superiores. Os tributos que tenham base de cálculo – receita/faturamento – não se permite mais a inclusão dos próprios tributos na base de cálculo.

A prática da incidência de tributo sobre tributo (cálculo por dentro) que normalmente é utilizada no Brasil agora parece perder força e inicia-se o questionamento da sua legalidade. O cálculo por dentro para a formação do preço final de venda da mercadoria ou do serviço não se confunde com a técnica de tributação, não se confunde com a base de cálculo de incidência para as contribuições de PIS/COFINS previstas em lei.

A exclusão do PIS e da COFINS da sua própria base de cálculo é tema que abrange todas as empresas, ou seja, as de venda de mercadorias e as prestadoras de serviços, aplicando-se a quaisquer regimes de apuração, tanto para o regime cumulativo quanto para o não cumulativo.

Artigo escrito pelo advogado e sócio da área tributária – Rogério Zulato Nunes